Le private equity « PE » ou capital-investissement, est un mode d’investissement sophistiqué qui permet aux investisseurs d’acquérir et de développer des entreprises non cotées en bourse. Les performances attendue sont parfois meilleures qu’en bourses, mais d’autres risques y sont liés.

Comprendre le fonctionnement du private equity

Le processus d’investissement en private equity suit un cycle structuré qui comprend quatre phases principales :

- Phase de Levée de Fonds

- Collecte de capitaux auprès d’investisseurs institutionnels et privés

- Période de collecte limitée à quelques mois

- Phase d’Investissement

- Identification des entreprises cibles

- Due diligence approfondie

- Négociation des modalités d’entrée au capital

- Phase de Détention

- Durée moyenne : 4 à 7 ans

- Accompagnement stratégique et opérationnel

- Siège au conseil d’administration

- Phase de Sortie

- Revente à un industriel ou un autre fonds

- Introduction en bourse (IPO)

Un des plus grand fond de private equity est BlackStone, avec ses 165 Milliards sous gestion en 2025. (Source BlakStone)

Les catégories principales du private Equity

Capital-Risque (Venture Capital)

Les fameux « VC« , les fonds qui savent dénicher les pépites tôt, notamment répandu dans la Silicon Valley.

- Financement des startups et entreprises innovantes

- Finanacelent au plus tôt, amorçage (seed/pre-seed)

Un exemples typique Sequoia Capital ayant investit en tant que VC dans Apple .Des entreprises française sont aussi Deezer ou Doctolib, devenue une Licorne avec des investissuer comme Eurazeo et Bpi France.

Capital-Développement

- Investissements dans des entreprises établies et rentables

- Objectifs :

- Développement international

- Lancement de nouveaux produits

- Amélioration des capacités productives

BackMarket est un exemple d’entreprise soutenue par un fond growth

Capital-Transmission (LBO – Leveraged Buy-Out)

- Acquisition d’entreprises matures sans repreneurs

- Utilisation d’un effet de levier financier

- Combinaison de capitaux propres (~25%) et dette bancaire (~75%)

Des fonds spécilisé existe comme : PAI Partners, Ardian, Opale, LBO France

Capital-Retournement

- Investissements dans les entreprises en difficulté

- Double accompagnement :

- Apport de capitaux

- Support opérationnel et humain

- Objectif : éviter la liquidation judiciaire et permettre le redressement

Un fond spécialisé est par exemple Oaktree.

Les performances ?

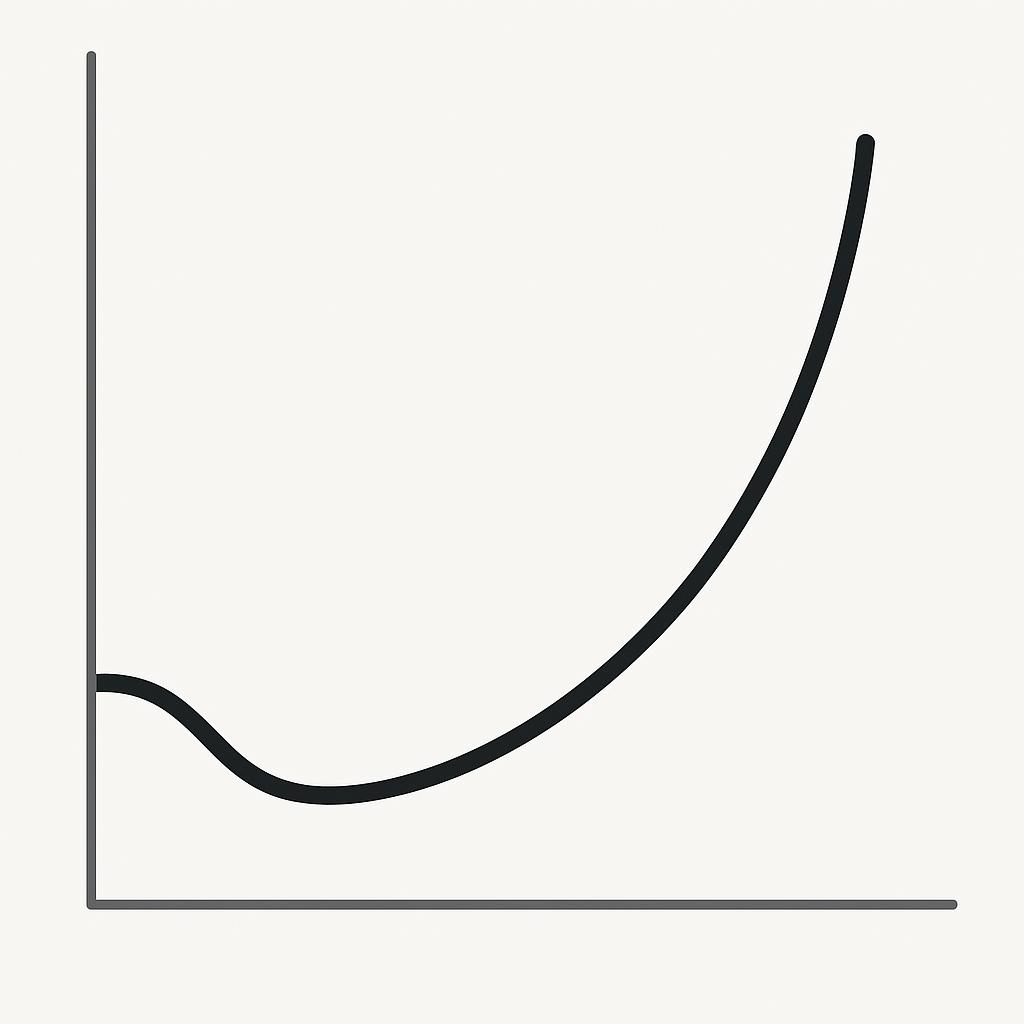

Les performances des fonds de private equity peuvent être assez faibles au début, voire un peu négative à cause de fort besoin en capitaux. Une fois bien établi, de forts retours sur investissement sont possibles. Formant une courbe dite en « J« .

En france les meilleurs (1er quartile) des fonds (FPCI, FPS) peuvent atteindre des taux de rendement de 10-12%, annualisé brut de frais. (Source étude AMF 2023)

Avantages et Risques pour les Investisseurs

Avantages

- Potentiel de performance élevé (rendement annuel moyen pouvant être supérieur à 10% sur 10 ans en France)

- Décorrélation par rapport aux marchés boursiers

- Possibilité d’optimiser les rendements grâce à l’effet de levier

- Cadre fiscal avantageux pour certains types de fonds

- Certains fonds, « FCPR » disponible en assurance vie

Risques

- Risque de perte en capital

- Illiquidité pouvant aller jusqu’à 10 ans

- Ticket d’entrée élevé (5, 20 à 100k€ minimum)

- Transparence limitée sur les entreprises en portefeuille